(ĐTCK) 4,3 triệu cổ phiếu APH của Tập đoàn An Phát Holdings (APH) sẽ được chào bán ra công chúng thông qua đấu giá tại HOSE vào ngày 22/6/2020. Với giá khởi điểm 25.000 đồng/cổ phần, APH liệu có hấp dẫn được dòng tiền đầu tư đại chúng?

IPO lượng nhỏ, APH dành ưu tiên cho quỹ dài hạn

Ông Phạm Ðỗ Huy Cường, Phó Tổng Giám đốc thường trực, Giám đốc Tài chính APH cho biết, theo kế hoạch ban đầu, APH muốn phát hành tối đa 20 triệu cổ phiếu và dự kiến thông qua IPO toàn bộ, nhằm có đủ nguồn lực tài chính để thực hiện dự án Nhà máy sản xuất nguyên liệu sinh học phân hủy hoàn toàn.

Dự án cần hơn 70 triệu USD, Tập đoàn dự kiến huy động 50% từ nguồn vốn chủ sở hữu và 50% còn lại là nguồn vốn vay.

Tuy nhiên, sau khi làm việc với các quỹ đầu tư tài chính, APH quyết định dành ưu tiên phát hành phần lớn số lượng này cho quỹ đầu tư dài hạn. Vì vậy, đợt IPO lần này chỉ có 4,3 triệu cổ phiếu được chào bán ra công chúng.

Việc phát hành cổ phiếu ra công chúng sẽ giúp APH xác định được giá thị trường để làm căn cứ cho việc đàm phán, chốt giá bán với một số quỹ đầu tư tài chính đã tìm hiểu với APH từ nhiều tháng nay. Nếu đợt phát hành thành công, APH sẽ có 3,2% sở hữu của các nhà đầu tư đại chúng mới.

Phần lớn sở hữu tại APH sẽ do cổ đông lớn, người có liên quan và cổ đông dài hạn nắm giữ. Với cơ cấu cổ đông không quá phân tán, giá trị cổ phiếu sẽ được phản ánh tốt hơn với hiệu quả kinh doanh và triển vọng của Tập đoàn.

Trong cơ cấu cổ đông của APH hiện nay có Công ty TNHH IGG USA Việt Nam, hiện sở hữu trên 40% vốn. Ðược biết, IGG là tổ chức đầu tư tài chính đơn thuần, nhưng có cam kết nắm giữ sở hữu lâu dài tại APH. Vai trò của tổ chức này là hỗ trợ APH mở rộng xuất khẩu sang thị trường Bắc Mỹ.

Ngoài cổ đông lớn trên, APH còn có Công ty Chứng khoán KB sở hữu 9,91% vốn do được Quỹ Value System (Hàn Quốc) ủy thác đầu tư.

Trả lời câu hỏi của Ðầu tư Chứng khoán về việc nếu sau đợt IPO này, APH tiếp tục được nhà đầu tư tổ chức nước ngoài mua lớn thì bức tranh sở hữu tại APH liệu có quá lệch về phía nhà đầu tư nước ngoài hay không?

Ông Cường cho biết, Ban lãnh đạo, cổ đông nội bộ và cổ đông chiến lược (IGG) đã có cam kết sẽ nắm giữ 51% vốn tại APH. Vì vậy, dù vốn ngoại có mua lớn, nhưng thực chất sở hữu sẽ không quá 50%.

Giá khởi điểm 25.000 đồng/cổ phiếu, vì sao?

Với các cổ đông đại chúng, điều được quan tâm nhất là vì sao APH chọn giá khởi điểm 25.000 đồng/cổ phần. Mức giá này có hấp dẫn nếu so với các doanh nghiệp cùng ngành không?

Lãnh đạo APH chia sẻ, cuối năm 2017, khi cổ đông Hàn Quốc tham gia vào APH họ đã đầu tư ở giá 25.000 đồng/cổ phần. Trong 2 năm qua, APH đã tăng quy mô doanh thu và lợi nhuận lên 4 – 5 lần so với năm 2017 nên định giá Tập đoàn tốt hơn nhiều.

Tuy nhiên, đợt IPO vẫn chọn 25.000 đồng làm giá khởi điểm, còn giá bán thực tế sẽ tùy thuộc vào sức cầu của nhà đầu tư.

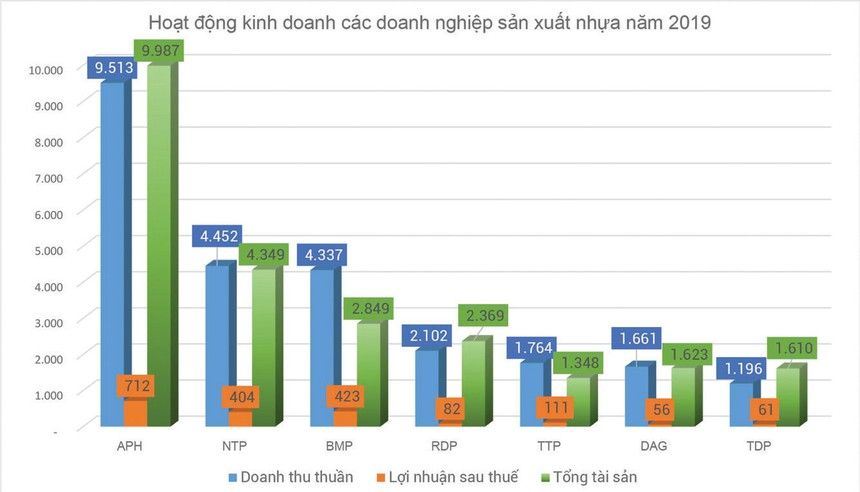

Trong lĩnh vực sản xuất sản phẩm nhựa tại Việt Nam, tính đến cuối năm 2019, APH dẫn đầu ngành về cả quy mô, doanh thu và lợi nhuận, vượt qua các tên tuổi lớn như CTCP Nhựa Thiếu niên Tiền Phong (NTP), CTCP Nhựa Bình Minh (BMP), CTCP Rạng Ðông Holdings (RDP)… (xem bảng 1).

Cụ thể, tổng tài sản của APH vào năm 2019 đạt 9.987 tỷ đồng, gấp 2,2 lần so với doanh nghiệp quy mô lớn thứ hai là NTP. Doanh thu thuần của APH vào năm 2019 cũng đạt 9.513 tỷ đồng, lợi nhuận sau thuế là 712 tỷ đồng, vượt xa so với các doanh nghiệp cùng ngành.

Xét riêng mảng kinh doanh cốt lõi là túi nhựa và nhựa kỹ thuật, hiện tại ở Việt Nam không có doanh nghiệp niêm yết nào đạt được quy mô về sản lượng, doanh thu tương đương với APH. Tại châu Á, một số công ty cùng quy mô với APH như SLP Resources (Malaysia), Eastern Polymer (Thái Lan), Huangshan Novel (Trung Quốc) đều có định giá P/E, P/B cao hơn nhiều so với mức P/E (12,2x), P/B (1,4x) tại APH. Ở mức giá 25.000 đồng/cổ phiếu, P/E của APH năm 2019 mới có 7,3 lần (xem bảng 2).

Với mức tăng trưởng từ 16 – 18% trong 5 năm trở lại đây, ngành nhựa hiện chỉ đứng sau ngành viễn thông, dệt may và là ngành khá hấp dẫn nên ngày càng có nhiều doanh nghiệp gia nhập thị trường.

Cạnh tranh ngày càng mạnh mẽ nhưng APH cho biết, sẽ theo đuổi chiến lược trở thành Tập đoàn nhựa sinh học lớn nhất Ðông Nam Á bằng định hướng phát triển theo cả chiều Organic và M&A.

Việc APH quyết tâm xây dựng Nhà máy sản xuất nguyên liệu sinh học phân hủy hoàn toàn, theo ông Cường, sẽ giúp toàn bộ hệ thống APH chủ động nguyên liệu đầu vào, gia tăng giá trị, tạo sức cạnh tranh so với các nhà sản xuất bao bì khác cũng như nhà sản xuất nguyên liệu khác.

Ðây là cách phát triển Organic của Tập đoàn. Cùng với đó, việc hợp tác với các tập đoàn tài chính lớn, thực hiện mở rộng sản xuất kinh doanh thông qua đầu tư nâng công suất mảng kinh doanh tiềm năng và mở rộng hoạt động M&A.

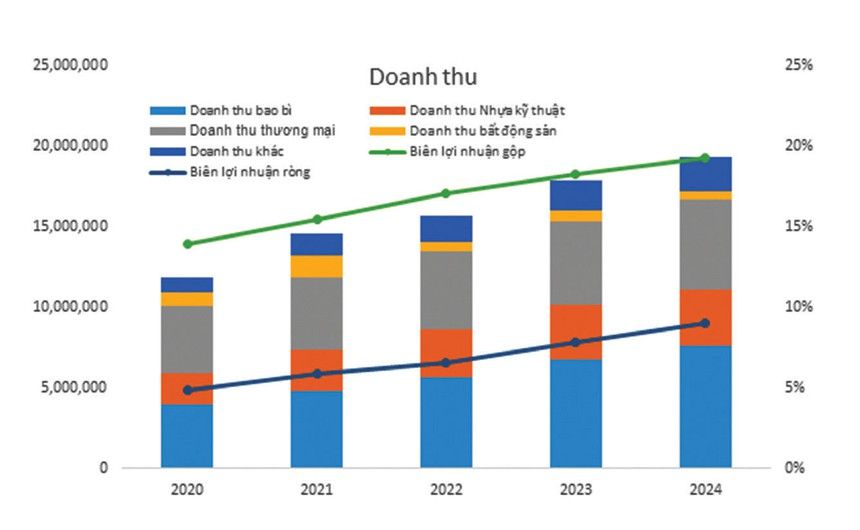

APH kỳ vọng sẽ tăng trưởng doanh thu 24% cho năm 2020 và tiếp tục tăng trưởng với CAGR 15% trong 5 năm tới. Trong bức tranh toàn Tập đoàn, AAA vẫn là công ty đóng góp chính cho APH trong 2-3 năm tới trước khi dự án Nhà máy nguyên liệu sinh học phân hủy hoàn toàn của APH đi vào hoạt động.

Các dự án mới liên quan tới ngành bao bì, công nghiệp hỗ trợ, bất động sản công nghiệp, sản xuất khuôn mẫu… sẽ đóng góp 50% cho tăng trưởng chung của toàn Tập đoàn.