Các công ty chứng khoán (CTCK) khuyến nghị mua DGW vì có động lực tăng trưởng mới từ mảng thiết bị văn phòng và Xiaomi; mua AAA bởi mức giá còn khá “rẻ” so với các doanh nghiệp ngành nhựa cùng vị thế và tăng tỷ trọng PVT khi kết quả kinh doanh tăng trưởng tốt như kỳ vọng.

Mua DGW với giá mục tiêu 29,966 đồng/cp

Theo CTCP Chứng khoán Phú Hưng (PHS), CTCP Thế Giới Số (HOSE: DWG) ghi nhận kết quả kinh doanh quý 3/2019 vô cùng ấn tượng với doanh thu thuần đạt 2,615 tỷ tăng 51% so với cùng kỳ năm trước, LNST cổ đông Công ty mẹ đạt 52 tỷ tăng 42% so với cùng kỳ.

Nhìn chung, mức tăng trưởng đến từ tất cả các ngành hàng, nhưng mảng đóng góp doanh thu cao nhất vẫn là điện thoai di động, trong đó tăng mạnh tập trung ở phân khúc sản phẩm tầm trung, đặc biệt là thương hiệu Xiaomi. Lũy kế 9 tháng đầu năm 2019, DGW đạt 5,992 tỷ đồng, thực hiện 84% so với kế hoạch đề ra. Với tốc độ tăng trưởng bình quân 40% trong từng quý, ước tính lợi nhuận sau thuế quý 4/2019 của DGW sẽ đạt mức 45 tỷ đồng.

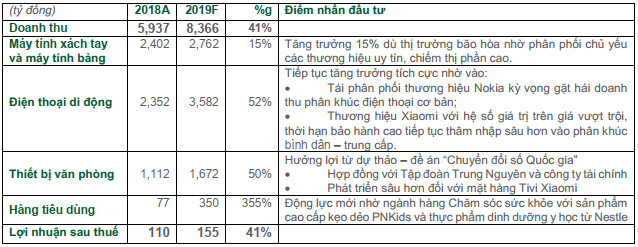

PHS đưa ra điểm nhấn đầu tư đối với các mảng kinh doanh của DGW ĐVT: Tỷ đồng

Nguồn: PHS |

Trong đó, mảng điện thoại di động: DGW hồi phục trở lại nhờ vào việc tăng thị phần sản lượng tiêu thụ điện thoại Xiaomi tại Việt Nam từ dưới 2% lên hơn 5% và mảng smartphone từ việc ký kết hợp đồng mới với Nokia hồi cuối năm 2018, nâng mức tỷ trọng điện thoại di động lên hơn 40% trong cơ cấu doanh thu.

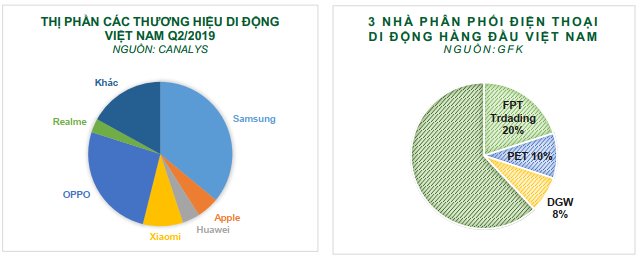

PHS dẫn thống kê từ Canalys, trong quý 2/2019, Samsung chiếm 36% thị phần Smartphone và Apple chiếm 5% tại thị trường Việt Nam. Mặc dù đây là hai thương hiệu nổi tiếng, chiếm thị phần cao tại Việt Nam nhưng Samsung và Apple vẫn phải “dè chừng” với một loạt thương hiệu đến từ Trung Quốc như OPPO, Xiaomi hay Huawei. Trước khi chịu ảnh hưởng từ lệnh cấm của chính phủ Mỹ, Huawei đang có đà tăng trưởng mạnh mẽ tại Việt Nam đặc biệt là tại phân khúc cao cấp khi tung ra những mẫu flagship cạnh tranh trực diện với Apple và Samsung.

Miếng bánh thị phần của DGW

|

Mảng thiết bị văn phòng: Digiworld đã xác định động lực tăng trưởng của công ty là ngành Thiết bị văn phòng đang được hưởng lợi từ xu hướng chuyển đổi số năm 2019. Sự kiện hợp tác chiến lược giữa Digiworld và Seagate vào giữa tháng 9/2019 chính là minh chứng cho việc Digiworld đang hiện thực hóa kế hoạch tăng trưởng dài hạn của mình.

Ngoài ra, nhằm đón đầu xu thế chuyển đổi công nghệ số, tháng 5/2019, DGW đã chính thức hợp tác chiến lược cùng HTC VIVE nhằm phân phối các sản phẩm trong lĩnh vực thực tế ảo VR (Virtual Reality). Được biết, HTC VIVE cũng sẽ tạo ra hệ sinh thái cho phần cứng, phần mềm, từ đó đem lại cơ hội gia tăng doanh thu từ sản phẩm bổ trợ cho DGW. DGW sẽ cùng HTC phát triển sinh thái, đưa ra giải pháp tổng thể, cụ thể hơn là cung cấp giải pháp phần cứng trong các lĩnh vực Marketing, bán hàng, bảo hành.

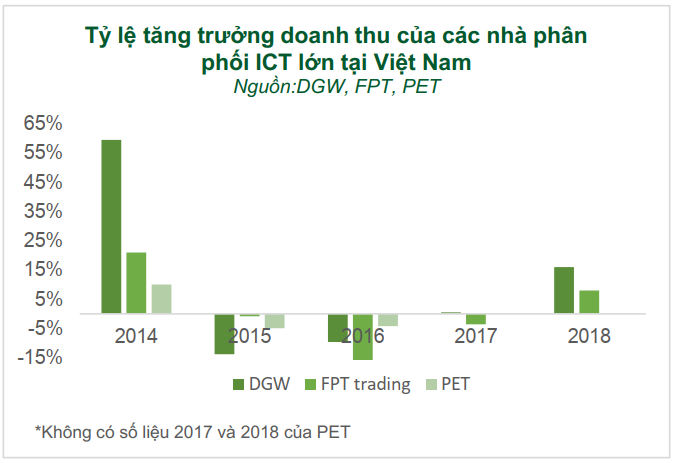

Theo PHS, DGW cũng nỗ lực duy trì vị thế đứng đầu trong lĩnh vực phân phối ICT.

|

Nguồn: PHS Research |

Cụ thể, DGW không chỉ cung cấp dịch vụ phân phối đơn thuần mà còn có lợi thế khi sở hữu thêm dịch vụ phát triển thị trường MES (Market Expansion Service) chuyên biệt bao gồm cung cấp các dịch vụ (1) phân tích thị trường, (2) thực hiện tiếp thị, (3) nhập khẩu và kho bãi, (4) bán hàng và phân phối, (5) dịch vụ hậu mãi. Bên cạnh đó, DGW tiếp tục nổ lực nâng cao vị thế cạnh tranh trong lĩnh vực phân phối nói chung và duy trì vị thế dẫn đầu trong mảng phân phối ICT nói riêng bằng việc đầu tư vào hệ thống phần mềm ERP.

Nhờ ERP, DGW tăng khả năng quản lý tài chính và logistic đồng thời mang lại sự minh bạch cho BCTC của doanh nghiệp. Điều này chính là “điểm cộng” của DGW đối với các nhà đầu tư và các ngân hàng trong quá trình xem xét cơ hội đầu tư hoặc cho vay nợ. Bên cạnh đó, việc tạo lợi thế cạnh tranh giúp DGW nhận được nhiều sự quan tâm lớn từ các nhà sản xuất lớn, các nhãn hàng nổi tiếng đang có nhu cầu phân phối hàng hóa.

Về mảng chăm sóc sức khỏe: DGW kỳ vọng mảng này vẫn sẽ tiếp tục tăng trưởng trong năm 2019 nhờ vào việc ký hợp tác chiến lược với Nestle Việt Nam vào tháng 1/2019.

Dựa trên triển vọng tăng trưởng lạc quan, PHS khuyến nghị mua cổ phiếu DGW với giá mục tiêu là 29,966 đồng/cp

Xem thêm tại đây

Mua AAA với giá mục tiêu 31,000 đồng/cp

Theo CTCP chứng khoán Stanley Brothers (SBSI), CTCP Nhựa An Phát Xanh (HOSE: AAA) có kết quả kinh doanh tăng trưởng mạnh so với cùng kỳ. Đồng thời, Công ty có nhiều triển vọng để tăng trưởng.

Trong quý 3/2019, doanh thu và lợi nhuận trước thuế hợp nhất quý 3/2019 của AAA tăng 8% và 49% so với cùng kỳ đạt 2,364 tỷ đồng và 86 tỷ đồng. Hoạt động sản xuất cốt lõi tăng trưởng mạnh 47% về doanh thu và 10.2% về lợi nhuận.

Trong đó, về thị trường: AAA đẩy mạnh phát triển thị trường sang Mỹ, Nhật Bản. Các cuộc gặp gần đây như gặp gỡ Thống đốc và Đoàn ngoại giao bang Nebraska Hoa Kỳ, Thống đốc và Đoàn đại biểu tỉnh Kagoshima Nhật Bản đã cho thấy rõ chiến lược mở rộng thị trường của AAA.

Về sản phẩm: Đẩy mạnh sản phẩm tự hủy và tăng hiệu suất các nhà máy giúp công ty cải thiện được biên lợi nhuận. Sản phẩm sinh học phân hủy hoàn toàn của AAA hiện đóng góp vào 10% doanh thu xuất khẩu.

Lũy kế 9 tháng đầu năm 2019, lợi nhuận AAA gấp 2 lần cả năm 2018 do có sự đóng góp của mảng khu công nghiệp trong 3 quý đầu 2019 và tăng trưởng mạnh của mảng sản xuất trong quý 3. So với kế hoạch kinh doanh cả năm 2019, AAA hiện đã thực hiện 74% kế hoạch doanh thu và 85% kế hoạch lợi nhuận sau thuế.

Về triển vọng tăng trưởng, SBSI tin rằng trong ngắn hạn thương mại hạt nhựa sẽ giúp AAA cải thiện biên lợi nhuận. AAA hiện đang là một trong những doanh nghiệp nhập khẩu hạt nhựa có quy mô lớn nhất trong nước. Với thị phần hạt nhựa lớn, kết hợp lợi thế khi có hợp đồng bao tiêu sản phẩm của nhà máy lọc dầu Bình Sơn, SBSI dự kiến doanh thu mảng thương mại đạt hơn 3,600 tỷ đồng/năm và lợi nhuận sau thuế ước đạt 50 tỷ đồng/năm.

Còn xét về dài hạn, AAA là 1 trong số ít doanh nghiệp có khả năng sản xuất được sản phẩm tự hủy và theo kịp xu hướng dịch chuyển từ sản phẩm túi thông thường sang sản phẩm tự hủy. Đồng thời, dự án PBAT của tập đoàn APH sẽ giúp cho AAA cắt giảm khoảng 30% chi phí nguyên liệu sản xuất.

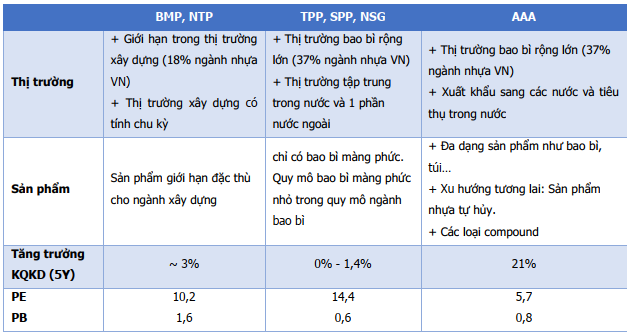

Bảng so sánh AAA và một số doanh nghiệp ngành nhựa

|

Nguồn: SBSI Research |

Nhận thấy AAA được định giá khá “rẻ” so với các doanh nghiệp nhựa khác có cùng vị thế, SBSI khuyến nghị mua cổ phiếu AAA với giá mục tiêu là 31,000 đồng/cp.

Xem thêm tại đây

Tăng tỷ trọng PVT với giá mục tiêu 20,000 đồng/cp

Theo CTCP Chứng khoán Agribank (Agriseco), Tổng công ty Cổ phần Vận tải Dầu khí (HOSE: PVT) sẽ duy trì chiều hướng tích cực trong quý cuối năm 2019.

Theo số liệu từ PVT, quý 3/2019, PVT đạt khoảng 167 tỷ đồng, tăng mạnh 43% so với cùng kỳ. Tính chung 9 tháng đầu năm, doanh thu đạt 5,825 tỷ đồng, vượt kế hoạch; lợi nhuận trước thuế đạt 585 tỷ đồng, cao hơn 16% so với cùng kỳ, biên lợi nhuận gộp liên tục cải thiện.

Đây là kết quả khả quan và đi theo đúng nhận định của Agriseco, dự kiến duy trì tích cực trong quý cuối năm, nhất là khi lọc hóa dầu Nghi Sơn ngày càng nâng cao hiệu suất hoạt động, thêm khối lượng công việc cho PVT

Mảng kinh doanh cốt lõi là dịch vụ vận tải vẫn chiếm tỷ trọng cao trong cơ cấu doanh thu, hơn 65%. Đồng thời, đây cũng là điểm tựa chính cho tăng trửng quý 3 khi đạt mức doanh thu tăng 21% và biên gộp cải thiện từ 13% lên 16%.

PVT liên tục thanh lý tài sản và mua mới, thể hiện quá trình thay đội tàu trẻ để cải thiện năng lực vận hành của công ty. Kế hoạch này đã được PVT nhấn mạnh từ đầu năm và bước đầu cho thấy hiệu quả khi biên gộp được cải thiện do hiệu suất hoạt động từ đội tàu mới được nâng cao. PVT vẫn theo đuổi tham vọng mua 1 tàu chuyên dụng cỡ lớn phục vụ nhập khẩu dầu thô từ Trung Đông sau khi ký hợp đồng dài hạn với Lọc hóa dầu Nghi Sơn vào cuối năm nay.

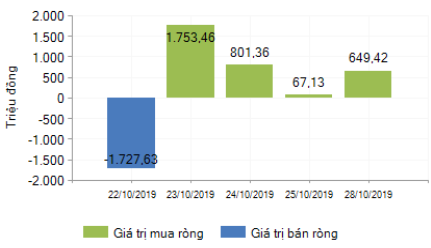

Khối ngoại quay trở lại mua ròng cổ phiếu PVT

Nguồn: Agriseco

Theo Agriseco, hiện tại PVT cũng vừa hoàn thành nhịp điều chỉnh ngắn. Nhà đầu tư có thể tiếp tục nắm giữ hoặc tham gia mới tại điểm phù hợp với giá mục tiêu là đồng cổ phiếu.

Xem thêm tại đây

—

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.