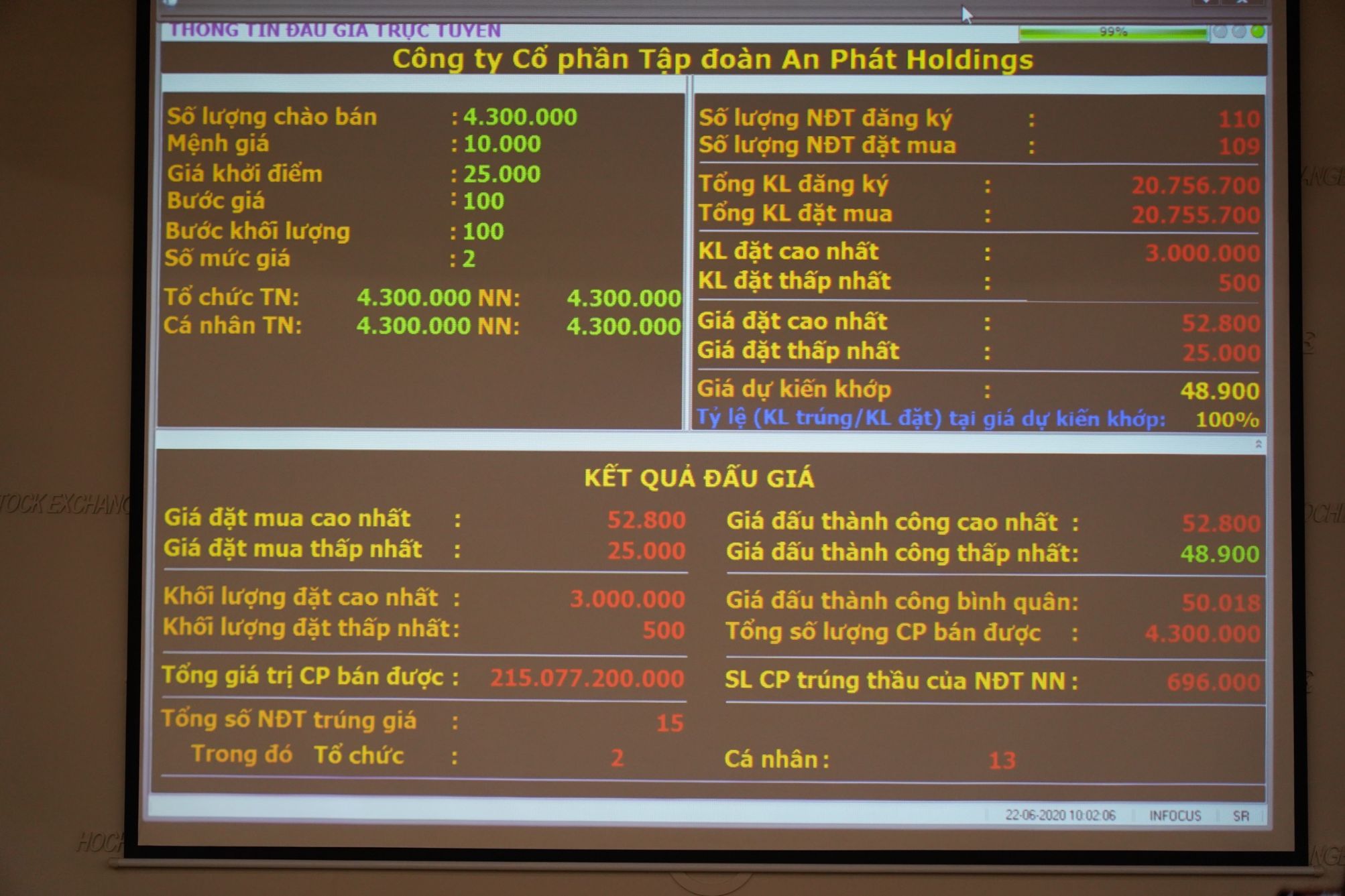

(VNF) – Công ty Cổ phần Tập đoàn An Phát Holdings (APH) đã đấu giá thành công 4,3 triệu cổ phiếu, tương đương 3% cổ phần thu về 215,08 tỷ đồng sáng nay.

Sáng nay, APH đã đấu giá thành công 4,3 triệu cổ phiếu tại Sở Giao dịch Chứng khoán TP.HCM (HoSE). Với mức giá thành công bình quân là 50.018 đồng, cao hơn hai lần so với giá khởi điểm là 25.000 đồng/cổ phiếu, APH được định giá khoảng hơn 6.600 tỷ đồng.

Trước đó, ngay sau khi Sở GDCK TP.HCM (HoSE) đưa ra thông báo đăng ký tham gia đấu giá của APH, tổng số lượng đặt mua đã gấp 4,8 lần số lượng mà công ty này chào bán.

Kết quả, đã có 109 nhà đầu tư tham gia phiên đấu giá, 15 nhà đầu tư trúng giá mua toàn bộ 4,3 triệu cổ phần với giá đặt mua cao nhất là 52.800 đồng/cổ phiếu.

Được biết, toàn bộ số vốn thu được từ đợt đấu giá này sẽ dùng để đầu tư xây dựng nhà máy sản xuất nguyên liệu sinh học phân hủy hoàn toàn AnBio. Dự án sẽ giúp công ty tự chủ về nguồn nguyên liệu thân thiện với môi trường, qua đó giảm giá thành sản phẩm, mở rộng thị trường và tiếp cận các đối tác tiềm năng…

Nói về kế hoạch IPO lần này, Chủ tịch APH chia sẻ: “Toàn cầu đang gặp khó khăn nhưng lĩnh vực kinh doanh của chúng tôi gần như không bị tác động nhiều. Ngược lại có những dòng sản phẩm của APH thời gian vừa qua nhận nhiều đơn hàng hơn đến từ châu Mỹ, châu Âu. Vì vậy, chúng tôi hoàn toàn tin tưởng về dự án xây dựng nhà máy nguyên liệu này”.

Dự kiến nhà máy nguyên liệu sinh học phân hủy hoàn toàn AnBio sẽ khởi công vào đầu năm 2021 tại Hải Phòng, xây dựng trong khoảng 18 tháng, hoàn thiện vào cuối năm 2022, công suất 20.000 tấn sản phẩm/năm. Theo ước tính, sau khi đi vào hoạt động nhà máy sẽ mang về doanh thu khoảng 1.560 tỷ đồng và lợi nhuận sau thuế 376,6 tỷ đồng vào năm 2025.

Với quy mô dự án hơn 70 triệu USD, APH dự kiến sẽ huy động 50% từ nguồn vốn chủ sở hữu và 50% còn lại là nguồn vốn vay. Vì vậy, trong năm 2020, APH sẽ phát hành 20 triệu cổ phiếu (15,75 triệu cổ phiếu cho các nhà đầu tư chiến lược và 4,3 triệu cổ phiếu đấu giá công khai) nhằm có đủ nguồn lực tài chính để thực hiện dự án Nhà máy sản xuất nguyên liệu sinh học phân hủy hoàn toàn AnBio.

Có mặt tại sự kiện IPO, ông Phạm Đỗ Huy Cường – Phó TGĐ Thường trực, Giám đốc Tài chính Tập đoàn An Phát Holdings cho biết: “Cùng với định hướng chiến lược đúng đắn và việc mở rộng thêm các lĩnh vực sản xuất, kinh doanh tiềm năng khác, đặc biệt là kế hoạch đầu tư vào dự án nhà máy sản xuất nguyên liệu sinh học phân hủy hoàn toàn, chúng tôi tự tin trong vòng 5 năm tới APH sẽ phát triển vượt bậc, trở thành Tập đoàn Nhựa công nghệ cao, thân thiện môi trường hàng đầu Đông Nam Á”.

APH là công ty mẹ sở hữu trực tiếp Công ty Cổ phần Nhựa Hà Nội (Mã: NHH) 55% và Công ty Cổ phần Nhựa An Phát Xanh (Mã: AAA) 48%, Công ty Cổ phần An Tiến Industries (Mã: HII) cùng hàng chục đơn vị thành viên khác. Trong đó, AAA, HII mang lại 86% và 80% doanh thu và lợi nhuận gộp cho APH trong Quý I/2020, còn 14% và 20% còn lại đến từ NHH. Năm 2019, doanh thu và lợi nhuận sau thuế hợp nhất của APH đạt lần lượt 9.513 tỷ đồng và 712 tỷ đồng, tăng trưởng 19% và 305% so với cùng kỳ năm 2018.

Đặc biệt, mảng bất động sản công nghiệp đã gặt hái được thành công đáng kể khi đóng góp 7% doanh thu và 29% lợi nhuận gộp năm 2019 chỉ sau hơn 1 năm đi vào hoạt động, trong khi mảng công nghiệp hỗ trợ chiếm 12% trong cơ cấu doanh thu hợp nhất và tăng trưởng bình quân 9%/năm của Tập đoàn giai đoạn 2015 – 2019. Trong năm 2020, APH đặt kế hoạch doanh thu và lợi nhuận ròng cả năm đạt 12.000 tỷ đồng và 650 tỷ đồng.